積立投資の手法にも効率的な方法があるってほんと?

実際に検証したデータが見たい

この記事では、このようなお悩みにお答えします。

- バリュー平均法とドルコスト平均法の詳しい利回りの差

- 2つの手法のメリット/デメリット

こんにちは。ひびきです。

私はつみたてNISAやiDeCoの枠内は定額積立(ドルコスト平均法)で運用する一方で、余剰資金の大半をS&P500に連動するインデックスファンドにバリュー平均法を用いて積立投資を実践しています。

この記事では過去10年の実際のS&P500の指数に基づいて、ドルコスト平均法とバリュー平均法で運用した場合の最終評価額の比較をしています。

- バリュー平均法に既に挑戦している方

- 定額積立のみで積立投資をしている方

- 積立投資に興味がある方

ちなみに長期で積立投資をするならSBI証券がオススメです。

投資情報が充実してるうえ、現状最も手数料は安い『SBI・V・S&P500』を買付する事ができます。

\バリュー平均法を詳しく知りたい方はこちら/

バリュー平均法の凄さを解説。ドルコスト平均法を超える積立投資

バリュー平均法の凄さを解説。ドルコスト平均法を超える積立投資

- 口座開設+クイズに正解:3000円相当の株がタダで買える!

- 1万円以上の株取引:2000円プレゼント!

- 午後の取引手数料は全額キャッシュバック!

- FX口座開設+1取引:5000円プレゼント!

\今すぐチェック!/

目次

【結論】2つの手法での最終評価額の金額差

- ドルコスト平均法は元本1200万:評価額2558万9260円

- バリュー平均法は元本282万8789円:評価額1200万円

- 利回り差は211.14%

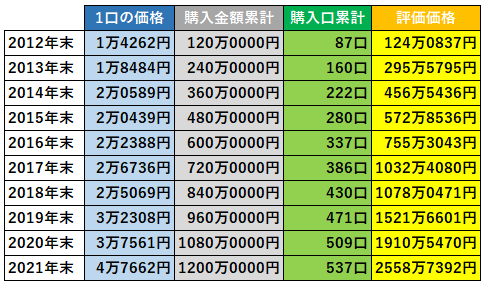

2012年1月から2021年12月までの10年間、『ドルコスト平均法は毎月10万円』『バリュー平均法は目標評価額を前月+10万円』積立投資を行った結果です。

※為替はわかりやすいように1ドル=100円で統一してます。

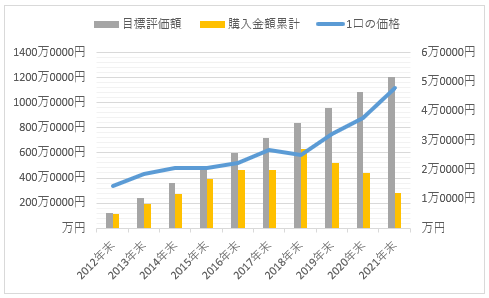

ドルコスト平均法で10年積立したグラフ

2012年の年初から積立をスタート。毎月10万円ずつ定額で積立を行った場合、最終評価額は2558万9260円となりました。

利回りは213.07%となりました。

バリュー平均法で10年積立したグラフ

ドルコスト平均法のシュミレーションと同様に、2012年の年初から積立をスタート。目標評価額を前月+10万円で積立を行った場合、最終評価額は10年×120万で1200万円となり、購入金額累計額は282万8789円となりました。

利回りは424.21%となりました。

バリュー平均法では実際の評価額が目標評価額を上回る際は、目標評価額に合わせるように売却をしているので最終的な元本は282万円と非常に安く抑えていますね。

利回りが凄いので、間違っていないか何度も検証しましたが、同じ結果になりました。

この結果は私自身とても驚きです。

【まとめ】資金に余裕がある方はバリュー平均法が効率的

過去10年間にS&P500に積立投資を行うと仮定して、ドルコスト平均法とバリュー平均法の比較を行いました。

結果としては2倍近い利回りの差が出て、非常に面白かったと思います。

ただし、これでバリュー平均法が最強という訳ではありません。

バリュー平均法は1口価格が下落した際に、より多く買い増すと手法な為、余剰資金が沢山必要になってきます。

実際、2018年12月はS&P500の価格が下落して一月で86万円の購入をしている月もあります。

- ドルコスト平均法は毎月定額な為、将来の積立額が予想しやすい

- バリュー平均法は定額積立よりも効率的に投資ができる

このような特徴がある事を覚えておきましょう!

以上で『S&P500でバリュー平均法とドルコスト平均法を徹底比較!過去10年投資した評価価格は??』を終わります。

今回もCreamblogを読んで頂きありがとうございます。

生活に役立つ情報を他にもたくさん紹介していますので関連記事から気になる記事を読んでみてください。

ありがとうございました!

▼積立投資に関心がある方はこちらに記事もご参考に!